Copyright © 2017 广州市司法局 粤ICP备09006188号 网站标识码:4401000042

粤公网安备 44010402000213号

粤公网安备 44010402000213号

保护中小投资者案例汇编(2021)

近日,广州市司法局牵头发布了2021年保护中小投资者案例汇编。

本次案例汇编收录了典型案例23个,覆盖制度建设、司法审判、行政监管、多元解纷、法律服务以及普法宣传等多个维度。

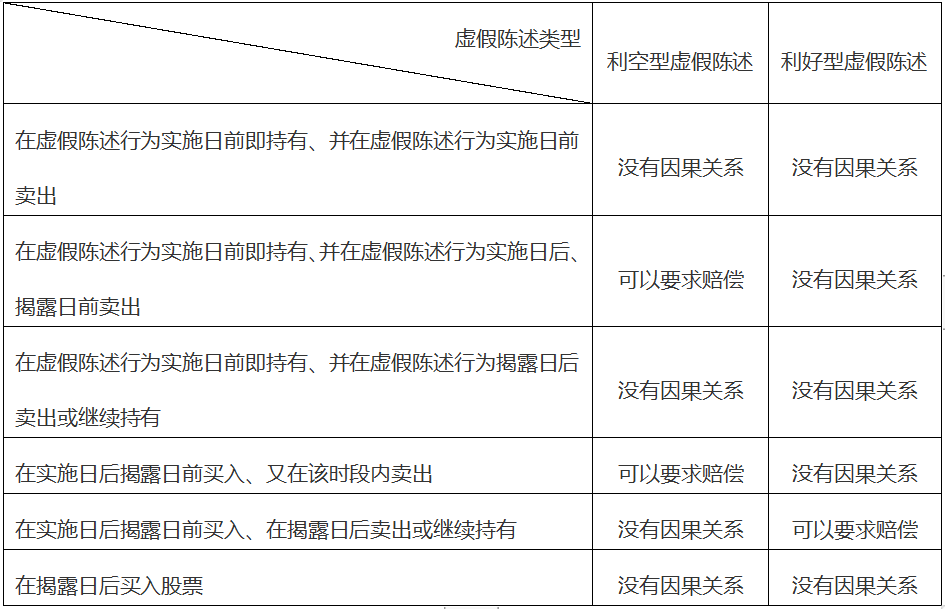

★案例汇编之五 ★ 司法案例篇 01、通过示范判决实现对证券虚假陈述系列案调解结案 基本案情 广东某集团股份有限公司于2019年6月24日收到中国证券监督管理委员会广东监管局出具的《行政监管措施决定书》。广东某集团股份有限公司存在虚假记载、误导性陈述或者重大遗漏等行为。2019年8月13日,广东某集团股份有限公司发布关于收到中国证监会广东监管局《行政处罚决定书》的公告,披露了中国证监会行政处罚决定书的内容。罗某主张广东某集团股份有限公司的虚假陈述行为导致其遭受投资损失,应予以赔偿。 裁判结果 广东某集团股份有限公司赔偿罗某投资差额、佣金、利息损失合计243605.34元。案件受理费4992元,由广东某集团股份有限公司负担4594元,由罗某负担398元。 案件点评 广东某集团股份有限公司违反《证券法》相关规定存在虚假记载、误导性陈述或者重大遗漏等行为,给中小投资者造成利益损失。本案件在判决书中对证券侵权因果关系进行多维解读;对罗某损失进行精细计算,通过做出有利判决来对中小投资者进行实质性的保护,避免中小投资者因信息不对称而遭受损失以及大股东(或公司高管)滥用权力损害中小投资者合法利益。 同时该案件作为示范判决,实现了之后11件系列案件都依据该判决进行调解结案。通过示范判决的方式提升案件办理效率,节约司法资源,降低诉讼成本,更为重要的是,能够更好地保护中小投资者的合法权益。 02、诱空型虚假陈述下虚假陈述与损害结果的因果关系的认定问题 基本案情 2017年2月10日,陈炽昌、林小雅分别向全通教育董事会报送《股份减持计划告知函》。同日,全通教育发布《关于控股股东、实际控制人股份减持计划的提示性公告》。 2017年2月16日,林小雅以大宗交易方式减持495万股,占总股本的0.78%。2017年2月17日,陈炽昌以大宗交易方式向陈炽昌、林小雅控制使用的许某证券账户转入全通教育股票1100万股,占总股本的1.74%。 2017年2月17日,林小雅向全通教育报送了分别由陈炽昌、林小雅签名的《股份减持告知函》。 2017年2月20日,全通教育根据陈炽昌、林小雅报送的《股份减持告知函》,发布《关于控股股东、实际控制人股份减持计划实施情况的公告》,称2017年2月16日,林小雅以大宗交易方式减持495万股,减持比例0.78%。 2017年2月17日,陈炽昌以大宗交易方式减持1100万股,减持比例1.74%。事实上,陈炽昌以大宗交易方式向陈炽昌、林小雅控制使用的许某证券账户转入全通教育股票1100万股。许某账户由陈炽昌、林小雅共同控制使用,资金主要由陈炽昌和林小雅提供,许某账户持有的1100万股全通教育股份实质上是为陈炽昌和林小雅代持,因此2017年2月17日陈炽昌向许某账户转让股份行为不构成真实减持。 2017年8月17日,中国证券监督管理委员会广东监管局出具《行政处罚决定书》。 股民A于2017年2月20日之前多次买入全通教育股票,且于2017年2月20日之后至2017年7月21日之间多次买入“全通教育”,但始终没有卖出。 股民A认为林小雅的虚假减持信息造成了他的投资损失,要求陈炽昌、林小雅赔偿其全部亏损金额,一审法院判决驳回全部诉讼请求,二审法院予以维持。 裁判结果 一审法院认为,陈炽昌、林小雅的虚假减持行为应属于诱空型虚假陈述。直至诱空型虚假陈述揭露前,股民A均未卖出股票,股民A已经可以享受到揭露消息的红利,即使发生亏损,也失去了可以索赔的前提,故而其诉请的投资损失与陈炽昌、林小雅的虚假减持行为之间不存在因果关系,诉请陈炽昌、林小雅赔偿其损失没有事实及法律依据,一审法院不予支持。一审法院判决:驳回股民A的全部诉讼请求。 宣判后,股民A不服判决,向广东省高级人民法院提出上诉。广东省高级人民法院作出二审判决:驳回上诉,维持原判。 案例点评 本案一审法院为广州市中级人民法院,审理法院充分发挥司法智慧,对投资者的投资行为与虚假陈述行为之间的因果关系问题进行了有益探索。一审法院充分阐明了诱多型虚假陈述与诱空型虚假陈述的不同,并将投资者的投资行为与利空型虚假陈述行为之间的因果关系归纳为六种情形。根据一审法院的归纳,结合《关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》第十八条和第十九条,我们亦可以将投资者的投资行为与利好型虚假陈述行为之间的因果关系进行类推归纳: 1、在虚假陈述行为实施日前即持有、并在虚假陈述行为实施日前卖出股票的投资者,其投资行为显然没有受到虚假陈述行为的影响,即使有损失,与虚假陈述行为之间没有因果关系; 2、在虚假陈述行为实施日前即持有、并在虚假陈述行为实施日后、揭露日前卖出股票而发生亏损的投资者,因其并未受到因虚假陈述信息揭露产生的利益损害,故该部分投资者的损失与虚假陈述行为之间没有因果关系; 3、在虚假陈述行为实施日前即持有、并在虚假陈述行为揭露日后卖出或继续持有股票的投资者,即便利空消息披露的时间点(虽然是迟延披露)处于其持股期间,但其同样已经享受到虚假的消息红利,即使发生亏损,也失去了可以索赔的前提; 4、在实施日后揭露日前买入、又在该时段内卖出股票受到损失的投资者,虽然从买入时间上看,晚于虚假陈述的时间,但其损失亦与尚未披露的利空消息无关,投资者没有受到因虚假陈述信息揭露产生的利益损害,故该部分投资者无权要求行为人赔偿; 5、股票是在实施日后揭露日前买入、在揭露日后卖出或继续持有,因其受到因虚假陈述信息揭露产生的利益损害,且其并未享受到虚假信息红利或是受虚假信息红利影响买入,其发生亏损应认为与该虚假陈述行为有因果关系; 6、在揭露日后买入股票,因该虚假陈述行为已经为公众所知晓,投资者应该了解该揭露行为的警示和提醒作用,意识到自己下一步投资行为可能存在的机遇和风险,在此情况下其仍然作出投资决定,即使发生亏损,亦属于自身判断和决策的失误,与虚假陈述行为没有因果关系,无权就所发生的损失主张赔偿。 因此,对于投资者的投资行为与虚假陈述行为之间的因果关系,我们可以进行整理并形成以下归纳结果: 《关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》制定、实施至今已十八年有余,其当时并未充分考虑到虚假陈述信息的两面性,一审法院在对本案进行审理和分析时并未刻板引用法条,而是采用归纳的方式进行漏洞填补。《关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》第十八条、第十九条是针对利好型虚假陈述与损害结果的因果关系认定的规范,并不能直接适用到本案中。 一审法院充分考虑了投资者的买入/卖出时机,将全部情形进行了归纳,分析并总结了不同情形下利空型虚假陈述与损害结果的因果关系认定。因此,本案例对于利空型虚假陈述情形下,投资者损失与虚假陈述行为之间的因果关系认定问题,具有重要的参考价值。